누적 대출이 3조원에 육박할 정도로 급성장한 P2P(Peer To Peer·개인 간) 금융은 대출이 건당 평균 6000만원 규모로 이 가운데 6.4%가 부실화(90일 넘게 연체)한 것으로 나타났다.

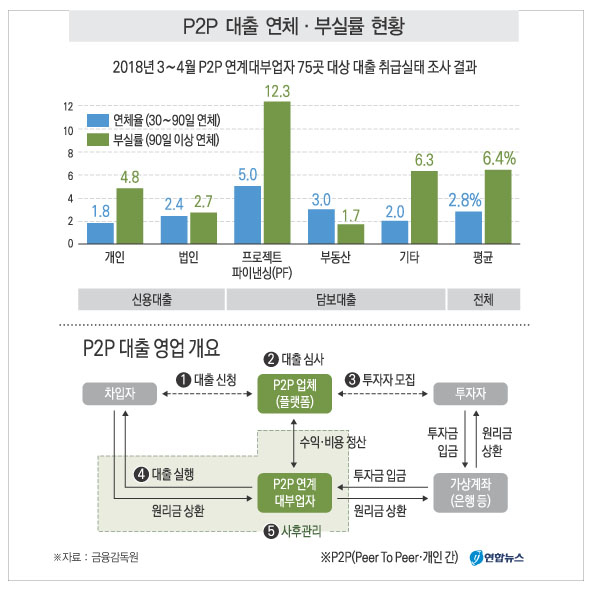

금융감독원은 지난 3∼4월 P2P 연계대부업자 75곳을 대상으로 대출 취급실태를 조사한 결과 이같이 나타났다고 최근 밝혔다.

P2P 업체는 금감원의 감독권 밖이지만, 연계대부업자는 올해부터 금융위원회에 등록해 금감원 감독을 받아야 한다.

연계대부업자는 P2P 플랫폼을 통해 대출심사를 통과한 차입자에게 돈을 빌려주고, 차입자가 상환한 자금을 투자자에게 돌려주거나 도산 이후 남은 청산재산 등을 나눠준다.

P2P 대출 시장은 2015년말 약 400억원에서 2년여 만에 2조7400억원으로 커졌다. 실태 조사 대상인 연계대부업자 75개의 누적대출액은 2조2700억원으로, 비중이 83%에 달한다.

PF·부동산 담보 쏠림 심각

이들의 2월말 기준 대출 잔액은 약 1조원이고, 대출 건수는 1만7000여건이다. P2P 1건당 대출 규모가 6000만원 정도인 셈이다. 이 가운데 PF와 부동산 담보 쏠림 현상이 심각했다. 잔액 기준으로 PF가 43%, 부동산 담보가 23%를 차지했다.

P2P 대출은 유형별로 크게 신용대출과 담보대출로 나뉜다. 신용대출은 개인·법인의 신용을 보고 투자자들이 돈을 빌려주는 것이고, 담보대출은 프로젝트파이낸싱(PF)·부동산·동산 등을 담보로 대출한다.

평균 연체율(30∼90일 연체)은 2.8%, 부실률(90일 이상 연체)은 6.4%였다. 부동산 경기를 가장 심하게 타는 PF는 연체율이 5.0%, 부실률은 12.3%로 높았다. 신용대출은 연체율(개인 1.8%, 법인 2.4%)과 부실률(개인 4.8%, 법인 2.7%)이 비교적 낮았다.

금감원 관계자는 “부실률이 점점 높아지는 추세”라며 “10개 대부업자에서 차입자 부실화에 따른 투자자 손실 24억원이 발생했다”고 말했다.

대형 업자들은 신용대출을 많이 취급한 반면 중소업자들은 PF 등 담보대출 비중이 높았다. 상위 10개가 신용대출의 85%를 차지했다.

특히 대형 3개사가 개인신용대출의 98%를 취급했다. PF를 비롯한 담보대출은 상위 10개사 비중이 56%에 그쳤다.

연계대부업자는 평균 임직원이 3명에 불과했다. 2명 이하인 곳이 50개로 점검 대상의 67%를 차지했다. P2P 업체 임직원이 대부분 겸직하고 사업장을 공유해 사실상 P2P 업체가 운영하는 ‘페이퍼컴퍼니’ 수준이었다.

P2P 업체 자체도 평균 임직원이 10.5명, 대출의 타당성을 따지는 심사인력이 3.7명에 불과할 정도로 영세했다.

P2P업체 규모·사업형태 영세해

이처럼 규모나 사업 형태가 영세한데도 시장이 급팽창하고 쏠림 현상이 더해지다 보니 일부 건설사 등이 P2P 업체를 설립·인수해 자체 사업자금을 모집하는 등 사금고화하는 경우가 드러났다.

또 심사와 담보평가가 부실해지고, 차입자의 장기(12∼24개월) 대출을 투자자의 단기(3개월) 자금으로 돌려막다 보니 만기 불일치로 연체·부실이 쉽게 발생하는 구조라고 금감원은 지적했다.

투자금은 에스크로 계좌에 별도로 관리하는 반면, 차입자의 상환 원리금은 P2P 업체가 주먹구구식으로 관리해 지연 지급되거나 전용·횡령의 개연성이 큰 것으로 나타났다.

금감원 관계자는 “연계대부업체가 차입자의 원리금을 받아 다른 용도로 돌려막기를 하는지, 내부 운영자금으로 쓰는지 투자자는 알 길이 없다”며 “P2P 업체가 부도를 내고 잠적하면 차입자도 투자자에게 돈을 돌려줄 길이 없는 상황”이라고 지적했다.

금감원은 이런 문제점을 반영, P2P 가이드라인에 차입자 상환 자금에도 에스크로 계좌 예치를 의무화하는 내용을 담아야 한다고 강조했다. 연계대부업체는 올해 말까지 추가로 전수조사가 이뤄진다.