A은행은 항공기 시동용 발전기 부문에서 국내 유일의 기술을 보유하고 있는 B업체의 기술력을 높게 평가해 항공기 발전 제조기술이 체화된 기계설비를 담보로 운전자금을 대출해줬다.

C은행은 산업침체와 담보부족으로 어려움을 겪던 자동차 부품업체에 기계기구(너클프레스)를 담보로 설비자금 4억원을 지원했다.

이처럼 기계·설비, 매출채권, 지식재산권(IP) 등 자산을 담보로 활용하는 동산금융 활성화 정책이 시행된 지 1년 만에 동산담보대출 잔액이 1조원을 돌파한 것으로 집계됐다.

최종구 금융위원장은 지난 17일 서울 중구 은행연합회에서 열린 은행권 간담회에서 지난 1년간의 동산금융 활성화 성과와 향후 계획을 소개했다. 정부는 중소기업에 대한 동산담보대출을 늘리기 위해 지난해 5월23일 ‘동산금융 활성화 추진 전략’을 마련했다.

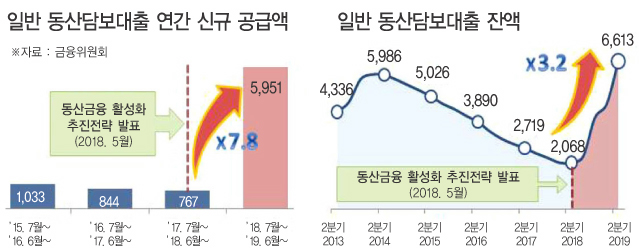

금융위에 따르면 IP를 제외한 일반 동산 담보 대출의 최근 1년간(2018년 3분기〜올해 2분기) 신규 공급액은 5951억원이었다. 2017년 3분기〜2018년 2분기 공급액(767억원)의 약 7.8배 수준이다.

IP를 제외한 일반 동산 담보의 대출잔액은 지난해 6월 2068억원에서 올해 6월 6613억으로 3배가 됐다.

여기에 IP 담보대출(4044억원)을 포함하면 전체 동산담보대출 잔액은 1조657억원에 달한다.

시중은행들의 IP 담보대출 잔액은 올해 3월 13억8000만원에서 6월 793억2000만원으로 급격히 늘었다. 혁신금융 정책에 따라 4월부터 IP 담보대출을 본격적으로 취급한 결과, 시중은행이 IP 담보대출 잔액에서 차지하는 비중도 0.4%에서 19.6%로 증가했다.

중소기업 입장에서는 동산담보 대출을 활용하면 최대 3.5%포인트 금리 인하와 최대 1.5배 한도 상향 등 혜택을 받을 수 있다.

은행으로서는 사물인터넷(IoT) 등을 활용해 여신 관리 부담도 줄일 수 있다. 케이블카 같은 동산 담보물에 IoT 단말기를 붙이면 케이블카의 이동이나 단말기 해제 여부 등을 실시간으로 알 수 있어 직접 관리하는 것보다 적은 비용이 든다.

금융당국은 동산금융을 더 활성화하기 위해 제도적인 취약점을 보완하고, 회수 시장을 키우는 등 정책적 노력을 이어간다는 방침이다.

먼저 일괄담보제 도입 등을 담은 동산·채권담보법 정부 입법안을 마련해 연내 개정할 계획이다.

또 현재 신용정보원에서 시범 운영 중인 동산금융정보시스템(MoFIS)의 구축을 오는 8월까지 끝낼 예정이다. 이 시스템은 기계 기구·재고·IP 등 동산을 일정한 분류 코드로 묶고, 중복담보 여부와 감정평가액, 실거래가액 같은 정보를 제공한다.

정부는 또 내년 초까지 한국자산관리공사와 함께 동산 담보 회수지원기구를 설립할 예정이다.

최종구 위원장은 “우리나라 중소기업들의 동산 자산은 600조원 규모지만, 동산금융의 비중은 아직 크지 않다”며 “창업·중소기업을 위해 은행들이 더 힘써주시기를 바란다”고 당부했다.